W trakcie rozmowy kwalifikacyjnej często słyszymy stwierdzenie: „Forma współpracy do wyboru: umowa o pracę lub B2B”. Jednak czy jest to tak proste, jak się wydaje? B2B to popularna forma umowy zlecenia wykonywanego w ramach jednoosobowej działalności gospodarczej. Jest szczególnie powszechna w branżach takich jak IT, obsługa prawna, dziennikarstwo czy sprzedaż. Głównymi zaletami tej umowy są duża swoboda stron w jej kształtowaniu (bez większości ograniczeń występujących w umowie o pracę) oraz korzystne aspekty podatkowe. Dlatego też, B2B jest często wybierana zarówno przez przedsiębiorców, jak i ich zleceniobiorców.

Wybór formy opodatkowania

Osoba świadcząca usługi w ramach działalności gospodarczej ma w zakresie podatku dochodowego do wyboru jedną z trzech form opodatkowania, które zostały omówione poniżej. Dla każdej z tych form przykładowo obliczono podatek i składkę zdrowotną przy następujących założeniach:

- 150 000 zł - przychód,

- 20 000 zł - koszty,

- 15 798 - zapłacone w roku składki na ubezpieczenia społeczne,

- w przypadku ryczałtu stawka podatkowa 8,5%.

Ważne jest, że w przypadku świadczenia usług w ramach B2B na rzecz dotychczasowego pracodawcy (dotyczy danego roku i roku poprzedzającego) podatnik nie ma prawa do wyboru opodatkowania w formie podatku liniowego i ryczałtu oraz do ulg ZUS-owskich (ulgi na start i małego ZUS).

Zapisz się do newslettera

Zostaw swój adres e-mail i otrzymuj raz w tygodniu poradniki wspierające rozwój Twojej firmy

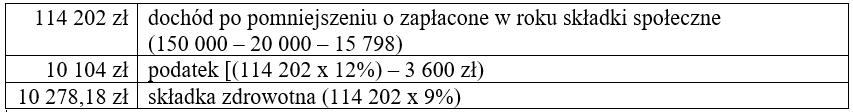

Skala podatkowa

Opodatkowanie dochodów tą formą polega na tym, że jest kwota wolna od podatku w kwocie 30 000 zł dochodu. Powyżej tej kwoty do progu 120 000 zł właściwa jest stawka 12%. Natomiast od nadwyżki właściwa jest stawka 32%. Każda kwota dochodu jest obciążona składką zdrowotną w wysokości 9%. Zatem ta forma opodatkowana nie jest korzystana przy wysokich dochodach.

Przykład:

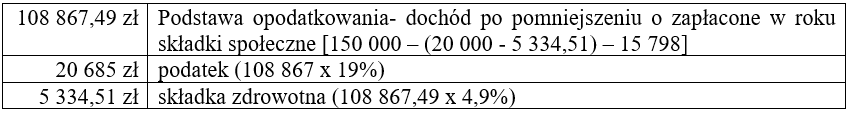

Podatek liniowy

Podatek w tej formie wynosi 19% (bez kwoty wolnej) + 4,9% składki zdrowotnej

Prawo do zaliczenia składki zdrowotnej w KUP do kwoty 10 200 zł (zaliczenie do KUP jest korzystniejsze).

Przykład:

W przypadku zasad ogólnych i podatku liniowym jest ustalona minimalna wysokość składki zdrowotnej. W 2023 r. za miesiące od stycznia do czerwca 2023 r. 314,10 zł, a za pozostałe miesiące 324 zł.

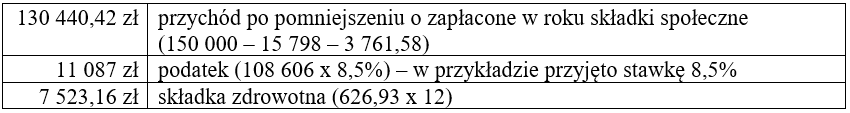

Ryczałt

W przypadku ryczałtu podstawą opodatkowania jest przychód, czyli jest inaczej niż w przypadku skali podatkowej i podatku liniowego, gdzie podstawą opodatkowania jest dochód.

Stawka podatku zryczałtowanego jest uzależniona od czynności, które wykonuje podatnik. Stawkę ryczałtu należy ustalić zgodnie z art. 12 ustawy o podatku zryczałtowanym.

Poza podatkiem należna jest również składka zdrowotna, której wysokość jest uzależniona od wysokości przychodów uzyskanych przez podatnika w roku podatkowym w trzech przedziałach. Wysokość niżej podanych składek jest właściwa w 2023 r. i są to składki miesięczne. Dla przychodów:

- do 60 000 zł - składka zdrowotna wynosi 376,16 zł,

- powyżej 60 000 do 300 000 zł - składka wynosi 626,93 zł,

- powyżej 300 000 zł - składka wynosi 1 128,48 zł.

Wysokość składki zdrowotnej jest ustalana na rok podatkowy i corocznie jest zmieniana w oparciu o wzrost przeciętnego wynagrodzenia.

Podstawa opodatkowania i naliczania składki zdrowotnej: przychód pomniejszony o zapłacone w danym miesiącu składki na ubezpieczenia społeczne oraz o 50% zapłaconej składki zdrowotnej.

Przykład:

Jeśli zainteresował Cię ten wpis, sprawdź naszą ofertę doradztwa podatkowego i przeczytaj jak możemy Ci pomóc:

Podsumowanie

Wszystkie powyższe wyliczenia są jedynie przykładowe i w każdym przypadku należy rozważyć przypadek szczegółowo. Jednak przy przyjetych założeniach zdecydowanie najbardziej korzystną formą opodatkowania okazuje się ryczałt.

Zaciekawił Cię ten wpis?

Zapisz się do naszego bezpłatnego newslettera, będziemy Ci raz w tygodniu wysyłać informacje o nowych wpisach.

Umów się na bezpłatną konsultację

Rozwijaj firmę dzięki rachunkowości połączonej z doradztwem:

lub